FXで勝つには損切りが必要で、損切りできるようになればトレードで勝てる、と説明しているサイトや本は多いです。

確かに、損切りができないとFXをはじめとした投資商品で勝つのは非常に難しいです。

しかし、それはイコール「損切りができれば相場で勝てる」ということにはつながりません。なぜ、損切りできているのに勝てないのでしょうか。

ここでは、損切りができるのに相場で勝てない損切り貧乏になってしまう原因と、それを克服するための方法を紹介します。

是非、損切り貧乏を克服して勝ちトレーダーの一員になってください。

損切り貧乏になってしまう4つの原因

結論からいうと、損切り貧乏になってしまう原因にはエントリーによるものと、損切りそのものの4パターンがあります。

ここでは、損切り貧乏になってしまう原因を4つ紹介しますので、自身に当てはまるものがないか確認してみてください。

1回の損切り額が大きい

特に初心者が陥りやすい原因が「1回の損切り額が大きい」ということです。例えば、投資資金が100万の場合で1回の損切り額30万円なら、わずか3回のトレードで継続できなくなってしまいます。損切りがちゃんとできていても、これでは意味がありません。

それに、1回の損切りが大きくなればなるほど、それを回復するための労力も大きくなってしまいます。下の表を見てください。

| 減少分 | 回復に必要な倍率 |

| -5% | 1.05倍 |

| -10% | 1.11倍 |

| -20% | 1.25倍 |

| -30% | 1.43倍 |

| -50% | 2.00倍 |

| -80% | 5.00倍 |

表を見てもらえれば分かるように、仮に100万円が95万円に減ったとしても、わずか1.05倍の労力で回復することが可能ですが、半分である50万円まで減少してしまうと回復するのに2倍にする労力が必要となってしまいます。

もともと2倍にできる力があれば、そこまで減ることはまずないので、結局残された道は2つ。トレードをあきらめて撤退するか、もしくは一発逆転のギャンブル的発想でトレードして資金をなくしてしまうかのどちらかです。

例え損切りができたとしても、1回の損切り額が大きければ何の意味もないことを知ってください。

1回の損切り額が小さすぎる

上記では損切り貧乏になってしまう原因のひとつとして「1回の損切り額が大きい」を挙げましたが、ここでは逆に「1回の損切り額が小さすぎる」を紹介します。

1回の損切額が大きいのがダメなら小さくすればいいのかというとそれは違います。もちろん、スキャルピング取引のようにわずか数pipsの利益を狙う取引であれば損切りも小さくしなければなりませんが、単に「2pips減ったら損切ります」「5pipsに達したら損切ります」では何度トレードしても同じ過ちを繰り返すだけです。

相場はチャート見れば分かるように、上下を繰り返しながら推移していくものです。それは週足でも、日足でも、1時間足でも1分足でも同じです。

そのため、買った瞬間に数pips下がってしまうよくあることで何度も損切りを繰り返すことは考えなしにトレードを行っていることに等しいです。

説明できない損切りを行っている

これは、何となく損切りしたり、どうしようもなくなって損切りしたりするパターンです。トレードはエントリーから決済まで、一連した計画の中で実行していくものです。「こういう理由でここでエントリーする」「エントリーした場合、ここまで損がでればこういう理由で損切りする」逆に、「計画通り利益が出てきたので、こういう理由で決済する」とうような計画が重要であります。

しかし、損切り貧乏の方はエントリーもそうですが、決済も何となく行っている場合が多いですので注意が必要です。事前も事後も説明できるようなトレードを実践しましょう。

そもそもエントリーのタイミングが間違っている

相場というのは、上がるか下がるかのどちらかですから、確率からすると常に2分の1であります。したがって単なる勝ち負けだけで見るならば、勝率は50%であるのです。しかし、何度も何度も損切りを重ねる損切り貧乏の方はそもそもにおいてエントリーが間違っている可能性が高いです。

どんなに損切りがきちんとできても、エントリーそのものが良くなければ損切回数が増えるだけですので、そこを改善していく必要があります。

きちんとした損切りができているのに損切り貧乏の方は、自身のエントリーの質を疑ってみる必要があります。

損切り貧乏からの2つの克服方法

トレードを行う一番の理由は「資産を増やすこと」だと思います。資産を増やすためにトレードを行う以上、増やすためのトレードを行うことは当然であります。しかし、ここに相場で負けている人を陥れる罠があるのです。

結論からいうと、それは「増やすこと以上に減らさないことが大事」ということです。矛盾していると思うかもしれませんが、資産形成は目先の数回の結果で決まるものではありません。トレードの利食いと損切りを何度も繰り返しながら、トータルの利益を積み上げていくものです。

その際に一番やってはいけないことは元手である投資資金を大きく減らしてしまうことであります。相場は何度でもチャンスがやってきますが、せっかくのチャンスも資金がなければ行うことができなくなってしまうのです。

したがって「増やすより減らさないための損切りを心掛ける」ことが重要で、ここではそのために必要な実践方法を紹介します。

1. リスクリワードを使って戦略を立てる

リスクリワードということを聞いたことはあるでしょうか。リスクリワードはトレードするにあたって非常に重要なことですので、是非知っておいてください。

リスクリワードは、2つの使い方ができます。ひとつは、これまでトレードしてきた成績で使う場合です。例えば、これまでのトレード成績で、利益が100万円、損失が50万円なら、「100万円(利益)÷50万円(損失)=2.0」でリスクリワードが2.0ということになります。

このリスクリワードが1.0以上であればトータル成績でプラスになっているということになります。

2つめの使い方は、これからトレードを行う場合に使う方法です。

例えば、あるトレードで利食い目標が50pips、損切りの設定が25pipsの場合、リスクリワードは、1:2(損切り:利食い)ということになります。

そして、1:1以上が想定できなければ利食いよりも損切りのほうが大きいとなってしまうので、その場合はトレードは控える、という判断ができるようになります。

なお、リスクリワードの理想としては1:5とか1:10というようになりますが、あまり現実的ではありません。なぜなら、そうしてしまうと勝率が極端に下がってしまい、トータルでマイナスになってしまうこともあるからです。

では、どれ位のリスクリワードを目指せばいいのでしょうか。ひとつの目安として、下記表を見てください。

これは、投資資金を100万円で始めて、損切額は投資資金の1%にして、利食いを損切り額の2倍(リスクリワード1:2)にしたものと、損切り額は同じく1%と利食いを損切り額の1.5倍(リスクリワード1:1.5)に分けたものです。

これを見ると、仮に勝率が50%(負け→勝ち→負け→勝ち)であればリスクリワードが1:2なら10回のトレードで約5万円の利益なります。また、リスクリワードが1:1.5でも10回のトレードで2万4,000円以上の利益になるのです。

次に、勝率66%(負け→勝ち→勝ち→負け→勝ち→勝ち)の場合はどうでしょうか。下記表を見てください。

この場合、10回のトレード後にはリスクリワードが2.0なら8万円以上の利益に、リスクリワードが1.5でも5万円以上の利益になるのです。わずか10回のトレードで利率8%以上は十分な成績です。

最後に勝率33%(負け→負け→勝ち→負け→負け→勝ち)の場合です。

この場合、3回に1回しか勝ててないのですが、これが特に重要です。3回に1回しか勝てないトレードでも、リスクリワードが2.0なら約1万1,000円の損失、1.5でも約2万5,000円の損失で抑えられるのです。

多くの初心者は10回トレードして3回に1回しか勝てない場合、おそらく投資資金のほとんどを無くしてしまっているので、このような「増やすこと以上に減らさないためのリスク管理」が大切になるのです。

2. 許容できるリスクから損切り額を決める

利益を上げるためにトレードを行う以上、どれ位の利益が狙えるかは重要なことです。

しかし、利益だけに目が行ってリスクを考えないトレードを行うことは、アクセルだけでブレーキがない車に乗ることと同じですので非常に危険です。

では、どれ位のブレーキ(リスク管理)が必要かといえば、それは自身の投資資金から許容できるリスクの範囲内、というブレーキを効かせてトレードするということです。

具体的には、初心者の方は「1回のトレードにおける損切り額は投資資金の1%以内」がそれにあたります。例えば、投資資金が100万円ならば1回のトレードで許容できるリスクは1万円までで、それ以上リスクを取らなければならないトレードは行わないことです。

もし、ある程度の値幅の損切りを設定しなければならない場合は、ロット数(取引量)を小さくすることで対応してください。そうすれば1%は守ることができます。

1回の取引ごとにブレーキをかけることで、仮に損切りが多くなったとしても大きく資金を減らすことにならないため、どこかでチャンスがあれば一気に利益を膨らますことが可能になるのです。

損切り額を大きくしないコツ

これまで、損切り貧乏から抜け出す方法を2つ紹介しましたが、最後は別途損切り額を大きくしないコツを2つご紹介します。

為替レートは通常24時間取引されていますので、価格が飛んでしまうといういわゆる「窓空け」はあまり起こりません。そのため、設定した以上の損切りとなってしまうことはないのですが、以下の2パターンでは窓空けとなってしまうリスクが高いため、可能な限り避けたほうがいいです。

重要指標前にはポジションを持たない

土日以外で為替レートが変動しているときに、価格が窓を空ける(価格が飛んでしまう)現象が一番発生するのは重要指標の発表時であります。特に米国雇用統計(基本的に毎月第一金曜日)の発表時はその指標結果の内容次第でいきなり大きく価格が飛んでしまうことがあります。

具体的に下記を見てください。

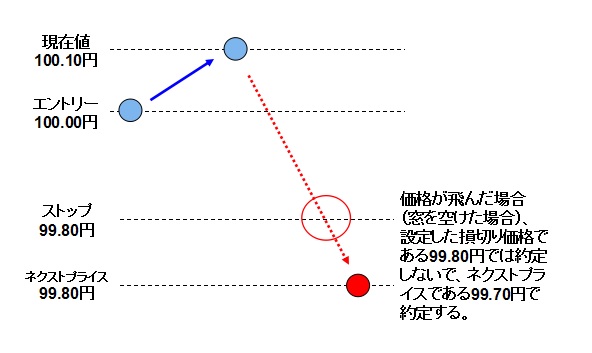

例えば、エントリー価格が100.00円の買いポジションを持っていて、現在価格が100.10円、損切り設定(ストップ)を-20pipsである99.80円にしていたとします。

その後、指標発表があってその内容からかいきなり為替レートが100.10円から99.70円に飛んでしまった場合(40pipsの窓を空けた場合)、損切りが成立する約定価格は99.80円ではなくネクストプライスである99.70円になってしまうので、結果的な損切りは20pipsではなく30pipsになってしまうのです。

このように、価格が飛ぶということは設定以上の損失を被る可能性があるので注意が必要です。

そして、それを避けるには重要指標の発表時には取引を避けることが大切であります。

土日にポジションを持ち越さない

窓空けを防ぐふたつめの方法は、週末にポジションを持ち越さない、ということです。2-3-1.で紹介した重要指標時の窓空けよりも、週末である土日にポジションを持ち越すことのほうがリスクが大きくなる可能性は高いです。

まとめ

これまで、損切りができても勝てない損切り貧乏の克服方法を紹介してきました。

トレードにおいて損切りは絶対必要なことではありますが、それでもトータルで勝てないということは必ず理由(原因)があります。

損切りができても勝てない方は、ここでご紹介した克服方法を実践して勝ちトレーダーに大きく前進してもらえれば私も嬉しいです。